反向购买的合并成本

反向购买合并成本可以在10秒钟之内解出来,要明白道理,需要先从反向购买基本含义开始解析。

一、什么是反向购买

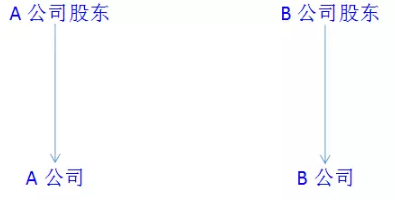

有A公司,B公司井水不犯河水的经营着。

A公司发行在外有一股股票。

有一天,A公司想娶B公司做媳妇,找到B公司的股东,B公司股东相当于丈母娘,我发我自己的股份给你吧,你把B公司的股权让渡与我。

双方达成协议:彩礼就是A公司发行两股股票给B公司的股东。

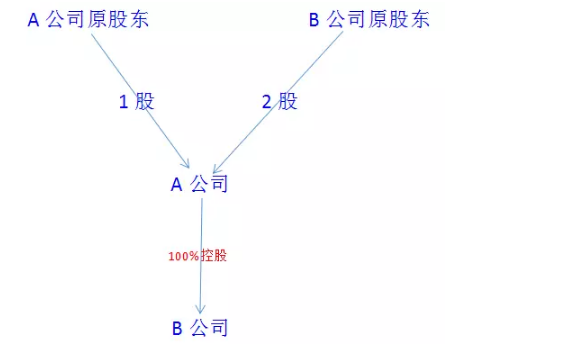

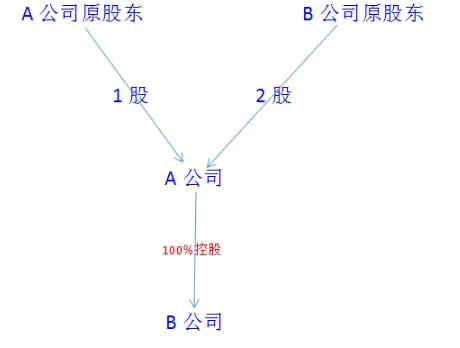

两家开亲,整个结构变成如下:

这时候,你将发现:

表面上A公司将B公司娶进家门,但是实质上原来B公司的股东对A公司控股,因此,这场游戏的表面是娶媳妇,实质上是A公司倒插门(A公司被原来的B公司股东控制)。这种倒插门就是反向购买。

实务中“借壳上市”就属于反向购买,借壳上市,就是上图的B公司不是上市公司,B公司股东找一家上市公司A公司做壳,将非上市的B公司装进上市公司A下面,实现B公司股东控制了上市公司A。基于借壳上市操作在现实中重要性,对于CPA会计考试,最好不要忽视这个知识点。

把握反向购买理解还要注意以下两点:

1、A、B公司原来没有关联关系,属于非同一控制。如果属于同一控制下的“亲上加亲”,则按照同一控制下企业合并的规则处理。

2、反向购买将娶媳妇变成倒插门,合并对价是“换股合并”,即是说发行股票作为合并对价。

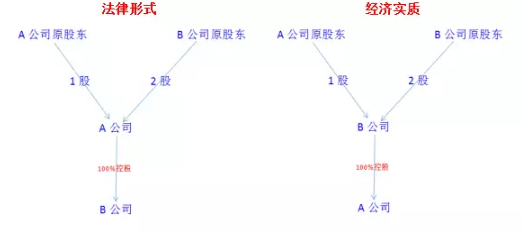

二、反向购买法律形式与经济实质及合并成本

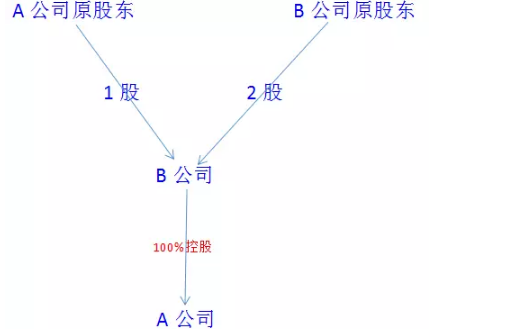

上图其实是反向购买法律形式。法律形式上A公司100%控股B公司等同于A、B完全一体。基于A的倒插门地位及A、B完全一体,我们可以把上图变成下图:

此图才是反向购买的“经济实质”。把法律形式与经济实质放一起对照如下:

因此,法律上的母公司A就是经济上的子公司,而法律上的子公司B其实是经济上的母公司。

反向购买的合并成本,是站在经济实质角度,虚拟B公司发行B公司的股票给A公司的原股东,以此收购A公司100%的股权,那么这个合并成本其实就很简单了,虚拟发行B公司的股票用于收购A公司,公允价值等于合并前A公司股权的公允价值,那么合并成本就是A公司合并前股权的公允价值!

把这个道理明白了,接下来我们来分析CPA教材的例题。

三、解析教材例题

引入2019年CPA考试教材506页例26-4,并节选例题部分内容。

A上市公司于20×7年9月30日通过定向增发本企业普通股对B企业进行合并,取得B企业100%股权。假定不考虑所得税影响。

A公司合并前股本1500万股。B公司合并前股本900万股。

20×7年9月30日,A公司通过定向增发本企业普通股,A公司共发行了1 800万股普通股以取得B企业全部900万股普通股。

A公司每股普通股在20×7年9月30日的公允价值为20元,B企业每股普通股当日的公允价值为40元。A公司、B企业每股普通股的面值均为1元。

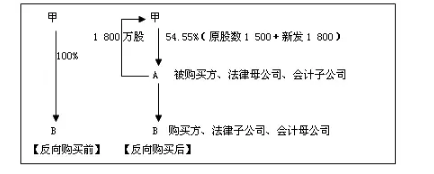

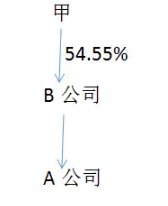

A公司在该项合并中向B企业原股东(甲公司)增发了1 800万股普通股,合并后B企业原股东(甲公司)持有A公司的股权比例为54.55%[甲公司持有的1 800/(原股数1 500+新发1 800)]。对于该项企业合并,虽然在合并中发行权益性证券的一方为A公司,但因其生产经营决策的控制权在合并后由B企业原股东甲公司控制,B企业应为购买方(会计上的母公司),A公司为被购买方。

按照经济实质图来分析:

如果假定B企业发行本企业普通股在合并后主体享有同样的股权比例,则B企业合并成是多少,合并商誉是多少?

大家对照法律形式图是A公司100%控制B公司,AB是100%控股关系,因此和B公司100%控制A公司是没有本质区别的,因此,如果是B公司发行股份收购A公司100%的股权,那么合并对价就是合并前A公司股权公允价值=A公司合并前股本1500万股×20元/股=30 000万元!

大家看看是不是秒解!

合并商誉=合并成本30 000万元-合并前A公司净资产公允价值。

教材思路用了一种比较复杂的思路,教材思路如下:

如果假定B企业发行本企业普通股在合并后主体享有同样的股权比例,则B企业应当发行的普通股股数为多少股呢?

假设发行g股,则:

发行后B公司总股本=900+g

发行后甲持有B股权比例=900/(900+g)=54.55%。

解得g=750万股,B公司自身每股公允价等于40元,所以合并成本=750万×40=30 000万元。

难度加深拓展:假设B公司原股东中部分股东没有接受A公司发行A公司股份,继续持有B公司股份情况下,如何计算合并成本呢?

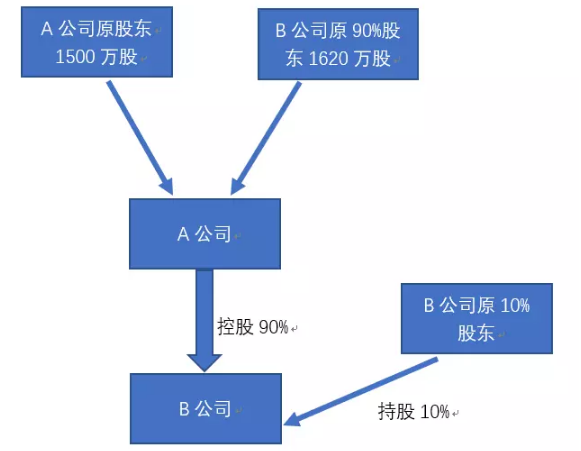

上例中,会计上的母公司B企业的全部股东中假定只有其中的90%以原持有的对B企业股权换取了A公司增发的普通股。A公司应发行的普通股股数为1620万股(900×90%×2)。企业合并后,B企业的股东拥有合并后报告主体的股权比例为51.92%[1 620/(原股数1 500+新发1 620)]。

法律形式图:

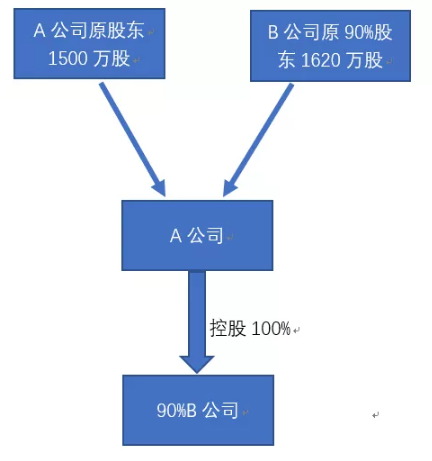

我们可以在观念上抽象出来一个“90%B公司”,上图中A公司控股B公司90%,是不是相当于A公司100%控股“90%的B公司”呢?

因此,上图可以改为如下模式:

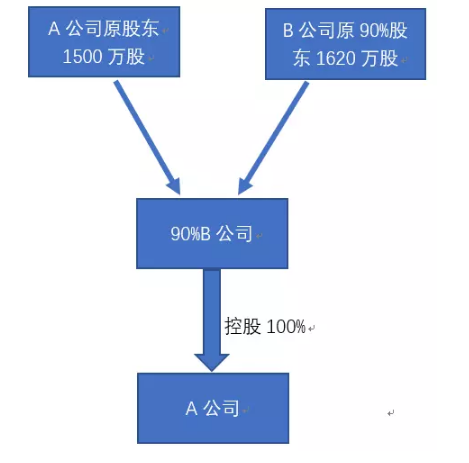

上图A公司100%控股“90%B公司”,实质上和“90%B公司”100%控股A公司没有区别,因此,上图的经济实质图如下:

既然如此,一目了然,B公司原90%的股东用“90%B公司”把A公司“套了进来”,这时候合并成本同样是A公司合并前股权公允价值30 000元。

这种情况下,教材思路是这样的:

通过假定B企业向A公司股东发行本企业普通股在合并后主体享有同样的股权比例,假设B企业发行g股,则:

(900×90%)÷(900×90%+g)=51.92%。

解得g=750万股。B企业在该项合并中的企业合并成本为750万股×20元/股=30 000万元.

【****说明:2017年及2018年教材计算是错的,2016年及以前教材和2019年教材思路是一样的,所以说19年教材又改邪归正了】。

【总结:】

1、只要反向购买成立,不管法律形式上子公司股东是不是全部接受法律形式上母公司发行的股票,合并成本一定是法律上母公司(经济实质上子公司)合并前股权公允价值。

2、合并商誉=合并成本-法律形式上母公司净资产公允价值

3、法律形式上子公司(经济实质的母公司)虚拟发行股票数=合并成本÷经济实质母公司(法律上子公司)合并前股票每股公允价值。